札幌はついに根雪になってしまいまいした(根雪:一度積もった雪が完全には融けずに、そのまま地面を覆い続ける状態)。

もう8年も使用している愛車のスズキパレットちゃん(軽自動車)をそろそろ買い替えねばならないのですが、候補としてはスバルのフォレスターを考えています。

やっぱりスバルは雪国最強ですからね、ここ数日で雪が大量に積もったので殊更そう思います。

今考えているのは2018〜2019年製のX-Breakモデル。

新型Apple Watch SEもちょっと欲しいなと色々と師走に向けて物欲が爆発していますが、11月の資産結果を見ていきましょう。

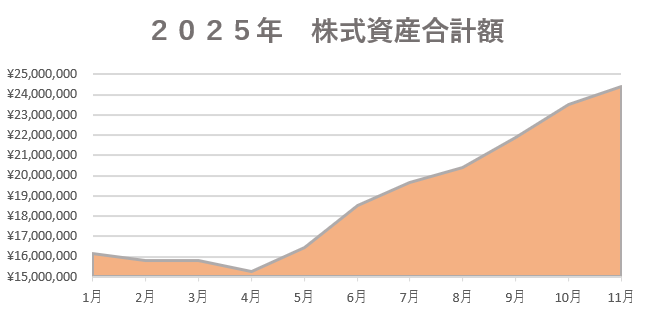

2025年11月の株式資産

株式資産総額【オルカン+α積立額】

合計:¥24,384,653 (先月比+867,115円)

11月もオルカンは堅調に伸びたおかげ+ゴールドの価格が戻ってきた影響でそこそこの資産増となりました。

1カ月で50万円増えても「まぁそんなものか」と徐々に感覚がおかしくなってきています。

米国市場では12月のFRB(米連邦準備制度)の利下げ期待が強まり、年末にかけてリスク選好(株買い)が戻る動きに。

結局12月10日のFOMCで利下げが決定しました。

来年はFRB議長が交代しトランプが指名する人選となるため更なる利下げが考えられますが、日銀側はそう易々と利上げに踏み切れないため円高になるかというと難しいところです。

円高の方がインデックス積立民にとっては嬉しいのですが、いずれにせよ先月ブログでも言及した通り来年前半は日本株インデックスの積立に集中することになりそうです。

2025年11月のオルカン推移とドル円

ドル円為替:153.98円→156.16円

オルカン基準価額:32,308円→32,705円

S&P500:6,840→6,849 ※10月末→11月末比較

S&P500は11月中に少し調整したのですが、月末には戻ってきました。

依然として半導体・AI関連株が圧倒的に強いようです。

バリュエーション的には過剰気味ではありますが、ITバブルの時は違いこれらの企業は業績も強いです。

1年前はディープシークの台頭に大騒ぎしていたのですが、最近ではそんなことが全くなかったかのように米国のAI関連企業に資本が流入しています。

オルカンは今年安定していますね。

年初来で+20%程度のパフォーマンスを出しています。

総合的な成績ではS&P500に敵わないかもしれませんが、リスク偏重的にも私にはオルカンの方が性に合っているようです。

市場暴落まではゴールドの比率を20%ぐらいまで上げていこうと思う

おそらく南海トラフ地震よりもずっと高い確率で、数年以内に米国株式市場では暴落に近い大きな調整が起きることでしょう。

ゴールドは来年も株式に近いくらい大きなパーフォーマンスが期待できます。

金は有事・暴落に強い資産です。

Chat-GPTと相談していると、仮に株式市場が暴落してもゴールドの投資信託(ヘッジなし)の基準価額は、価格上昇+急激な円高でトントンになるだろうと予想しています。

その際は自然とゴールドのポジションが相当大きくなるでしょうから、そこで一気に10%程度になるまで売却しそのお金で暴落したオルカンを買い足していきます。

目安はドル建てのS &P500が高値から30%落ちた時。

オルカンは円高の影響もあって40%以上下がることは覚悟しなければなりません。

何があっても市場で生き残れるようにリスクは常に管理していかなければならないと、好調なポートフォリオを見て警戒しています。

以上、本日もお読みいただきありがとうございました。